證監會鼓勵機構投資A股 機構新進個股名單曝光(名單)

摘要: 10月21日,證監會主席易會滿主持召開社保基金和部分保險機構負責人座談會。會議指出,希望社保基金、保險機構繼續發揮專業優勢,堅持長期投資、價值投資理念,堅定信心,積極行動。

10月21日,證監會主席易會滿主持召開社保基金和部分保險機構負責人座談會。

會議指出,希望社保基金、保險機構繼續發揮專業優勢,堅持長期投資、價值投資理念,堅定信心,積極行動,為促進資本市場高質量發展貢獻力量。

會議還提出,堅持市場化思維,進一步提高權益類資產投資比重,壯大專業機構投資者力量。引導更多中長期資金入市,是促進資本市場持續穩定健康發展的重要內容,也是這次全面深化資本市場改革的重要任務。

會議還提出,堅持市場化思維,進一步提高權益類資產投資比重,壯大專業機構投資者力量。引導更多中長期資金入市,是促進資本市場持續穩定健康發展的重要內容,也是這次全面深化資本市場改革的重要任務。

鼓勵社保等機構發揮作用

證監會社保基金和部分保險機構負責人座談會提出,下一步,證監會將從轉化存量、引入增量、優化環境入手,逐步推動提升中長期資金入市比例。

具體做法包括:

一是以提升資管機構專業能力為依托,增強權益產品吸引力,發展投資顧問服務,推動短期交易性資金向長期配置力量轉變。

二是以紓解政策障礙為重點,推動放寬中長期資金入市比例和范圍,研究完善引導資金長期投資的相關政策,吸引各類中長期資金積極投資資本市場。

三是以優化基礎性制度為根基,提升交易便利性和效率,降低交易成本,著力構建中長期資金“愿意來、留得住”的市場環境。

會議強調,社保基金和保險機構作為資本市場重要的專業機構投資力量,在優化投資者結構、維護市場穩定發展、提升市場運行效率等方面發揮著重要作用,下一步拓展市場參與深度潛力巨大。

會議希望社保等機構投資者能夠做到:

一是堅持市場化思維,進一步提高權益類資產投資比重,壯大專業機構投資者力量。

二是堅持長周期業績導向,完善內部激勵約束機制,優化對外部管理人及金融產品的業績考核和評價體系,著力提升長期收益水平。

三是堅持強化投研能力建設,調整優化投研決策體系、投資制度安排,進一步加強股票市場研究和投資專業隊伍建設,充分運用各類風險管理工具,提升投資收益穩定性。

四是堅持履行社會責任,積極投資創新型企業,主動參與上市公司治理,推動提升上市公司質量,與實體企業一同創造和分享價值。

簡化公募基金產品注冊機制

2019年10月,證監會決定開展公募基金產品注冊機制改革優化工作,對不同基金管理人申報的常規產品適用差異化的注冊流程,分為快速注冊和常規注冊兩類。

具體而言,對誠信及合規風控水平較高、中長期投資業績突出的基金管理人申報的常規產品將實施快速注冊,大幅提高注冊效率。

同時堅持“監管姓監”,進一步強化事中事后監管;對于未納入快速注冊機制的其他常規產品,注冊工作也將明顯提速,并進一步規范注冊流程,充分釋放公募基金行業活力,支持行業提升服務投資者和實體經濟能力。

分析稱,公募基金注冊改革四大亮點:

一、證監會實施公募基金常規產品分類注冊機制,不同基金管理人適用差異化注冊安排

證監會決定在2013年公募基金產品注冊制改革基礎上,自2019年10月起實施公募基金常規產品分類注冊機制,對不同管理人申報的常規產品適用差異化注冊流程,分為快速注冊和常規注冊兩類。適用快速注冊機制的基金管理人合規風控需滿足總體監管要求、單類產品中長期業績較為突出;適用產品范圍包括主動權益類、被動權益類、混合類,債券類等4大類常規產品,不包括含有創新屬性、需宏觀審慎管理的基金產品。

二、納入公募基金快速注冊機制,審核周期擬壓縮2/3

納入快速注冊程序的常規產品,原則上取消書面反饋環節,大幅提升注冊效率,權益類、混合類、債券類基金注冊期限不超過10天、20天、30天,比原注冊周期縮短2/3以上,遠低于法定6個月注冊周期。

三、同步提高常規注冊機制產品的審查效率

對未納入快速注冊機制的常規產品,證監會進一步規范產品注冊流程,常規產品采取滾動申報方式,權益類、混合類、債券類基金注冊周期原則上不超過30天、40天和75天。上述改革措施推出后,常規注冊機制產品注冊效率提升約1/3。

四、進一步加強事中事后監管,確保產品注冊質量

在大力落實簡政放權的同時,證監會加強事中事后監管,建立專項抽查復核工作小組,督促相關基金管理人確保申報材料的真實、準確、完整,一旦發現差錯、遺漏、誤導性陳述、故意隱瞞創新屬性等問題,立即停止相關基金管理人適用快速注冊機制,并對公司及相關人員追責。

同時,強化日常監管,組織證監局適時開展現場檢查,對基金管理人出現相關違法違規行為,計入誠信檔案,出現重大違法違規行為的,暫停適用快速注冊機制,上述兩種情況都將影響下一年度評價。

早在今年9月,證監會在京召開的全面深化資本市場改革工作座談會上,就提出了當前及今后一個時期全面深化資本市場改革的12個方面重點任務,大力推進簡政放權是其中一項重要內容。

三季度機構持倉一覽

A股三季報持續公布中,機構持倉浮出水面。

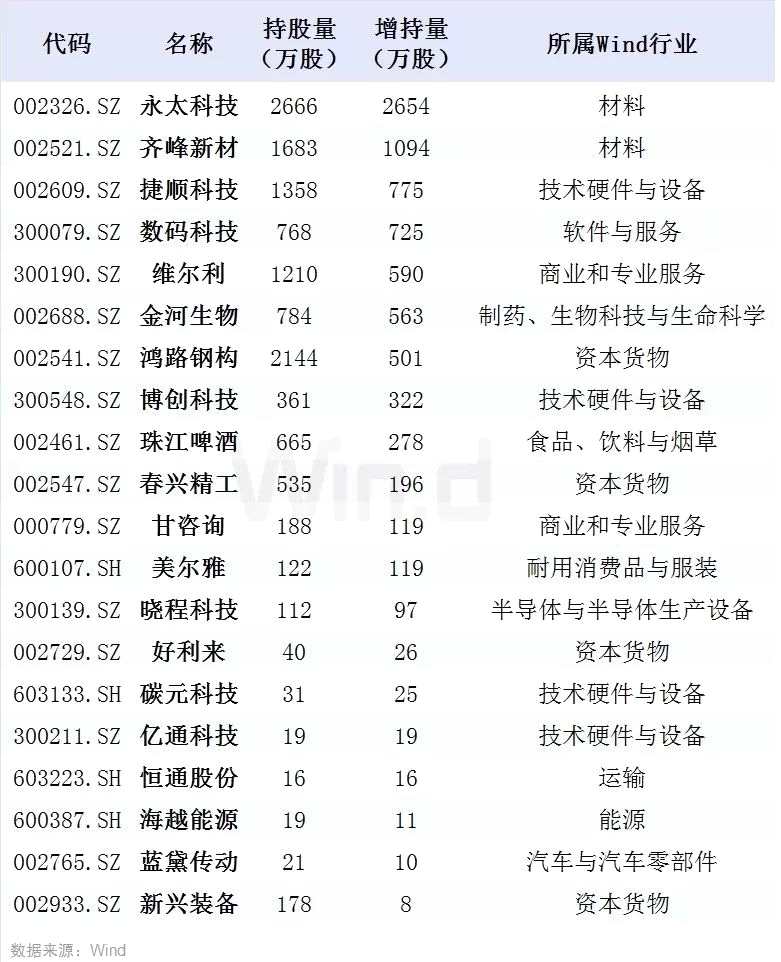

Wind數據統計顯示,截至周二(10月22日),已經發布2019年三季報的246家A股公司中,有29家公布的機構(僅統計公募、私募、社保基金、外資機構,下同)整體持倉量有所增加。

其中有6家公司的機構增持量在千萬股以上。【永太科技(002326)、股吧】、昆藥集團、維爾利同期獲機構增持數量居前,分別達2654萬股、2210萬股、1813萬股。

其中有6家公司的機構增持量在千萬股以上。【永太科技(002326)、股吧】、昆藥集團、維爾利同期獲機構增持數量居前,分別達2654萬股、2210萬股、1813萬股。

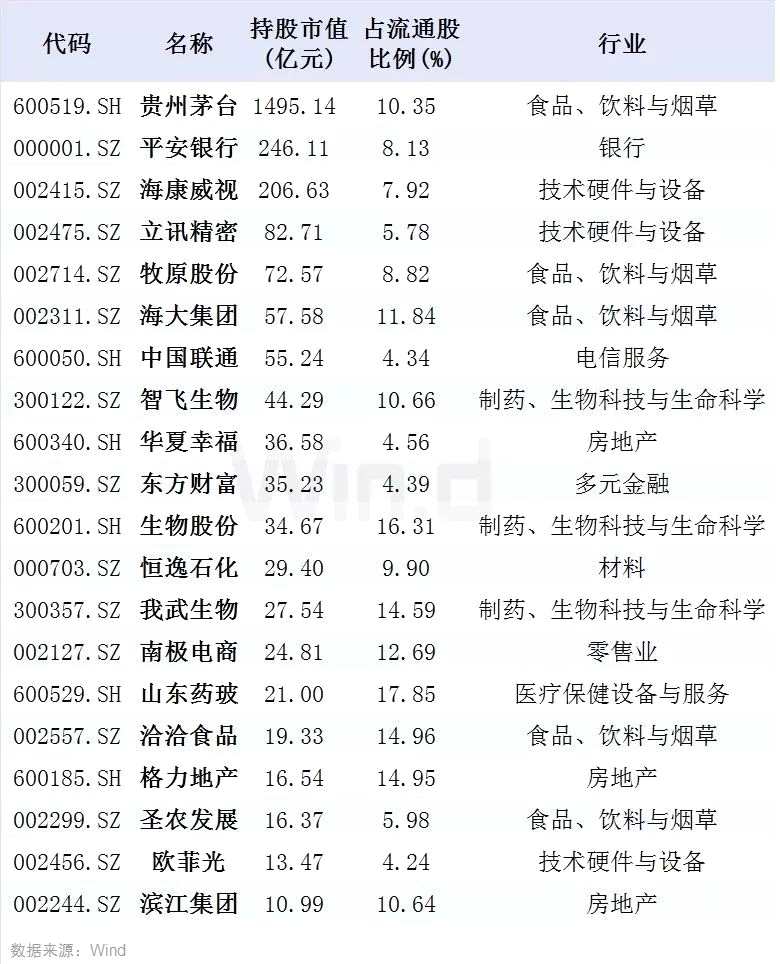

按持股市值計算,已公布三季報的A股公司中,截至三季度末,共有22只個股獲機構持股市值超過10億元。

其中,貴州茅臺、平安銀行、海康威視持倉市值居前,分別達1495.14億元、246.11億元、206.63億元。此外,此外,立訊精密、牧原股份、海大集團、【中國聯通(600050)、股吧】持倉市值均在50億元以上。

其中,貴州茅臺、平安銀行、海康威視持倉市值居前,分別達1495.14億元、246.11億元、206.63億元。此外,此外,立訊精密、牧原股份、海大集團、【中國聯通(600050)、股吧】持倉市值均在50億元以上。

社保基金:增持個股達雙位數。

Wind數據顯示,截止10月22日,社保基金三季度增持18只個股,包括【恒逸石化(000703)、股吧】、星輝娛樂、維爾利、高能環境、新洋豐、洽洽食品等。18只個股10月以來平均漲幅達8.87%,表現遠超同期滬深300指數的2.13%。

公募基金:新進個股集中科創板

公募基金:新進個股集中科創板

已有公募基金披露三季報。Wind綜合個股和基金披露的三季報數據顯示,截至目前,顯示有553只個股獲公募基金持倉,有22只個股獲得增持,其中永太科技、齊峰新材、【捷順科技(002609)、股吧】增持數量居前。

具體來看,新進個股方面,截至目前,顯示三季度獲得公募基金新進持倉的個股數量已達31只,其中中國廣核、中國通號、神宇股份持倉量居前。值得注意的是,三季度公募基金新進個股多為當季上市新股,且主要集中在科創板領域。

具體來看,新進個股方面,截至目前,顯示三季度獲得公募基金新進持倉的個股數量已達31只,其中中國廣核、中國通號、神宇股份持倉量居前。值得注意的是,三季度公募基金新進個股多為當季上市新股,且主要集中在科創板領域。

社保、養老金水平如何?

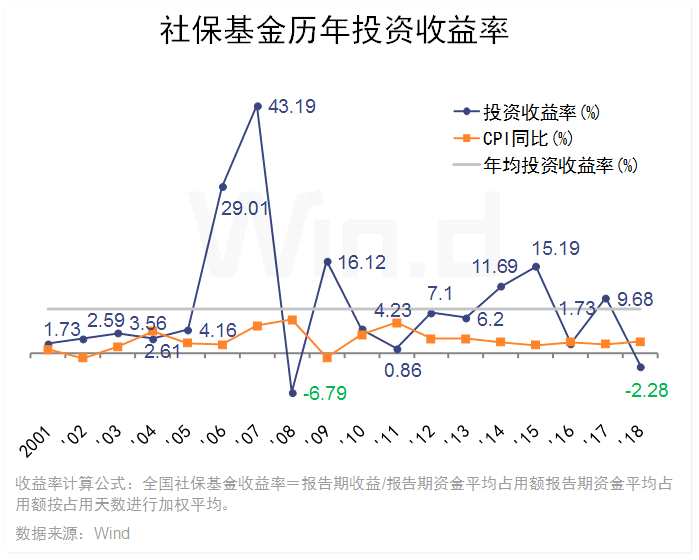

養老金加快入市,給A股注入強心劑。而由于擔負著民生之重任,社保基金、基本養老保險基金的投資以穩健著稱,同時也取得了較好的收益。

Wind數據顯示,基本養老保險基金自2016年12月受托運營以來,累計投資收益額為186.83億元。全國社保基金自2001年入市至2018年,年均投資收益率為7.82%,累計投資收益額9552.16億元,僅有2008年、2018年出現小幅虧損。

由于社保基金等機構投資者投資收益穩健,其新進、增持、減持動向,也備受市場關注。據目前公布的財報看,社保基金調倉動作明顯。

由于社保基金等機構投資者投資收益穩健,其新進、增持、減持動向,也備受市場關注。據目前公布的財報看,社保基金調倉動作明顯。

減持方面,三季度期間,海大集團、旗濱集團、飛亞達A、圣農發展等12只股遭社保基金減持。

退出上市公司前十大流通股東的個股,包括通化東寶、牧原股份等13股。

退出上市公司前十大流通股東的個股,包括通化東寶、牧原股份等13股。

社保基金,機構,公募基金,投資,長期